Quels enjeux technologiques pour le secteur bancaire en 2024 ?

Le Bank Tech Day 2024 est un événement incontournable pour les acteurs du secteur bancaire, réunissant experts, décideurs et innovateurs autour des défis et des opportunités technologiques qui façonnent l’avenir de la finance. Si vous l’avez manqué, voici les principaux enseignements et enjeux technologiques que nous avons retenus : IA !

L’intelligence artificielle en passe de révolutionner l’expérience client

L’intelligence artificielle (IA) a été au cœur des discussions, notamment pour améliorer l’expérience client. Les banques et les institutions financières investissent en priorité dans l’optimisation des processus KYC (Know Your Customer) et KYB (Know Your Business), ce qui non seulement permet de prévenir les fraudes potentielles mais aussi de se conformer aux lois et réglementations nationales et internationales.

C’est dans ce contexte que des solutions IA sont de plus en plus utilisées pour créer des scénarios prédictifs, et assurer une maintenance continue des données KYC et KYB dans le but de mettre en place des dispositifs pour améliorer la satisfaction client

Cependant une grande importance doit être donnée à la qualité des données pour entraîner les différents modèles d’IA afin d’obtenir des résultats pertinents et proposer des services satisfaisants.

Dans une ère où le client peut changer rapidement de banque, intégrer des outils IA permet aussi d’augmenter le conseiller bancaire. Ce n’est pas le futur mais on y est presque :

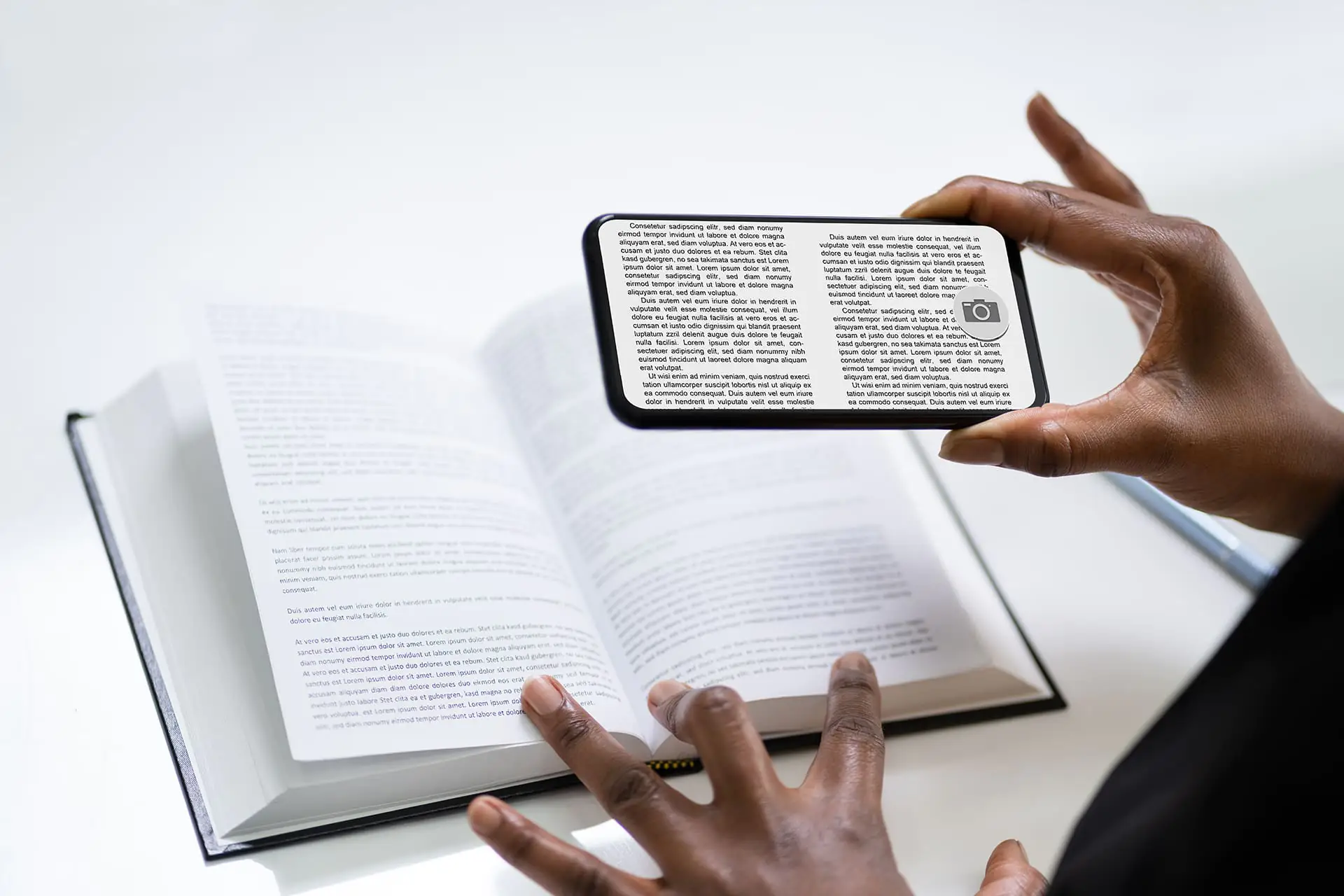

Traitement et analyse des demandes des clients au téléphone

Au téléphone, une analyse des échanges permettrait de suggérer plus rapidement des solutions en les proposant aux conseillers bancaires.

Par exemple : suite à la discussion, l’IA propose de noter un RDV dans l’agenda du conseiller bancaire du client, ou il suggère d’envoyer un email au client avec des solutions de financement…

A la clé : une plus grande efficacité du conseiller, une réduction des temps de formation…

Utilisation de chatbot reposant sur l’IA dans l’espace client

L’IA peut désormais traiter des demandes d’informations très variées tout en proposant une expérience utilisateur d’une grande qualité. Ainsi, le client pourra en une seule question demander une analyse de ses dépenses, poser des questions de facturation où accéder aux informations des produits. Il faut néanmoins rester vigilant sur la fiabilité de l’information et le respect des normes réglementaires. Le chatbot vient ainsi en complément des échanges téléphoniques afin de répondre à une partie des demandes et gagner en efficacité opérationnelle.

Proposer une transcription automatique des réunions

Pour continuer dans la même veine, lors des réunions client, il est possible d’effectuer une retranscription automatique des échanges afin de les synthétiser dans le CRM. Il serait même possible de simplifier les saisies avec les échanges (montant du financement par exemple) voire d’analyser les sentiments des clients pour avoir des indicateurs sur la qualité du service (“big brother is watching you”).

Bank Tech Day 2024 – La DSP3 arrive !

La DSP3, ou Directive sur les services de paiement 3, est un ensemble de nouvelles règles européennes qui visent à rendre les paiements plus sûrs, plus innovants et plus centrés sur le client.

Quels sont les objectifs de la DSP3 ?

- Sécurité renforcée pour mieux protéger les consommateurs contre la fraude

- APIs Open banking boosté : L’expérimentation, l’exploitation et l’optimisation des APIs d’Open Bankin pour atteindre la maturité technologique permettant leur ouverture et accessibilité mais aussi leur sécurité.

- Lutte contre la fraude optimisée : les acteurs peuvent partager des infos sur les transactions frauduleuses pour mieux les identifier et les bloquer.

- Protection des consommateurs accrue : plus de contrôle sur leurs données et plus de transparence dans les services de paiement.

Comment s’adapter ? ️

Suite au Bank Tech Day 2024, les acteurs du secteur devront s’appuyer sur des solutions technologiques innovantes telles que l’authentification forte, les plateformes d’open banking sécurisées, les systèmes de détection de fraude basés sur l’IA, et puis surtout des outils de gestion des données robustes. ️

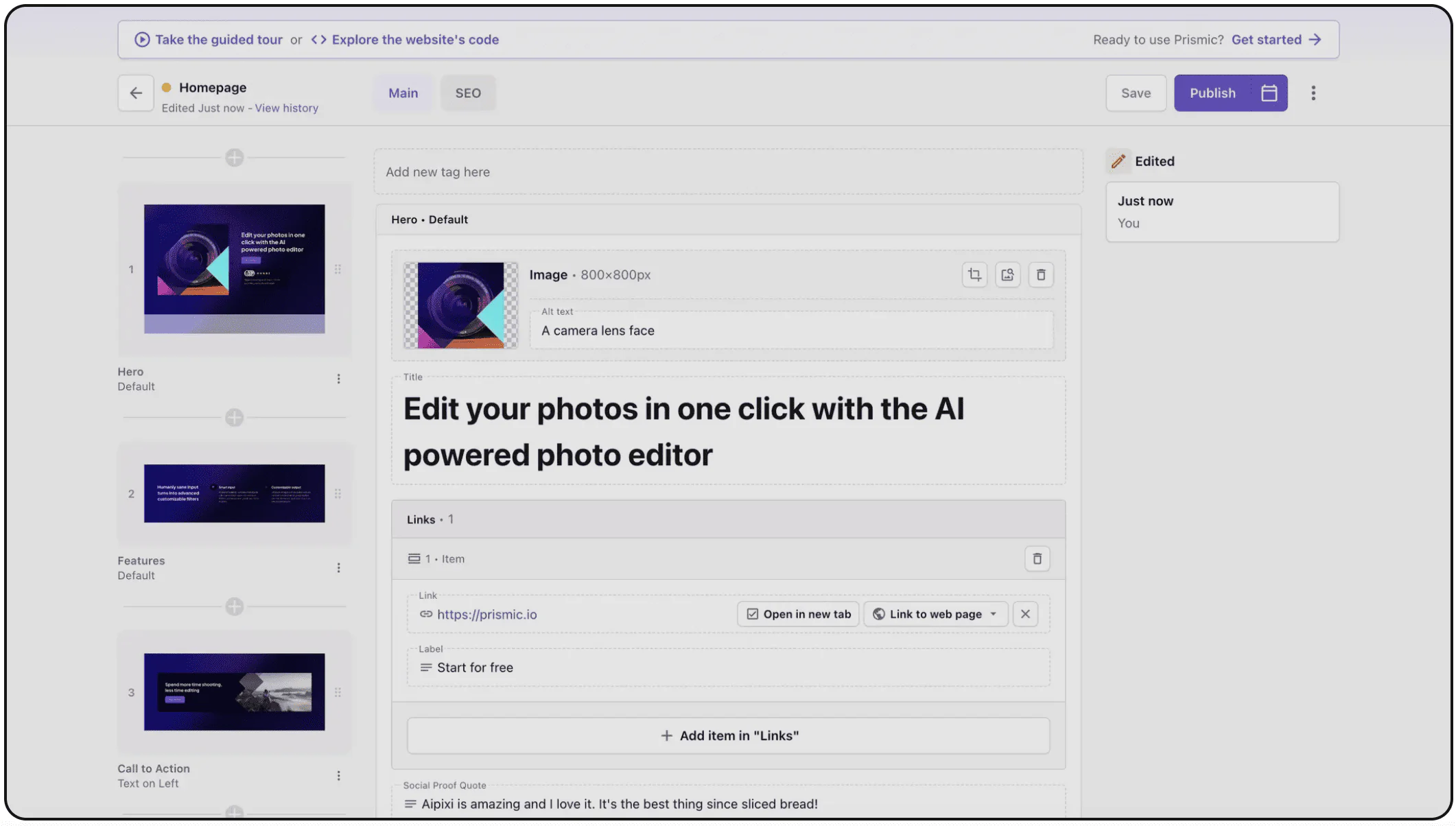

Banking As a Service : les API au coeurs des partenariats entre banque et Fintech

L’ère des APIs permet le développement de nouveaux business models, tels que la Banking-as-a-Service (BaaS) ou Open Banking. Ces modèles favorisent la co-création de valeur avec des partenaires, offrant de nouveaux services aux clients.

Les APIs facilitent la collaboration entre les grandes banques et les fintechs, permettant une intégration rapide et efficace des nouvelles technologies ou offres. Les API sont aussi la clé de l’utilisation de l’IA à partir des données clients pour proposer des solutions plus pertinentes et adaptées. Évidemment, la mise en œuvre de ces APIs doit respecter les réglementations en vigueur pour garantir la sécurité et la confidentialité des données clients.

Ce sujet, nous le connaissons bien chez TheCodingMachine. Nous avons eu l’opportunité de mettre en place techniquement de telles solutions notamment en intégrant des solutions comme Bridge ou Ubble au sein des parcours utilisateurs de nos clients.

Quelle banque pour demain ?

Le client est au cœur de la stratégie : l’avenir du secteur se jouera avec les banques qui développent un fort relationnel avec leur client, qui misent sur un accompagnement proactif. Il faut être facilement joignable et offrir un accompagnement à la fois expert et personnalisé à tout moment. Il est estimé que 30% des ventes passeront en 2025 par des leviers digitaux.

Alors, comment faire ? Il faut prioriser la satisfaction client au niveau des innovations et garantir le plus possible une expérience fluide, sécurisée et personnalisée.

L’avenir de la banque appartiendra certainement à ceux qui sauront placer l’expertise et la confiance au cœur de leur relation client notamment en exploitant à bon escient leurs données à travers les API.

À retenir du Bank Tech Day 2024

Le Bank Tech Day 2024 a mis en lumière les nombreux défis et opportunités technologiques auxquels le secteur bancaire doit faire face : L’IA, la DSP3, la prévention contre la fraude, les business models digitaux, la collaboration avec les fintechs et la confiance client sont les clés pour construire la banque de demain.

Évidemment, si vous souhaitez parler de projets IA, API, relation client et même DSP3, on se tient à votre disposition !

Si ce sujet vous intéresse, lisez également notre article : L’Intelligence Artificielle Générative, quelles applications pour l’entreprise ?

Publié le 24 juin 2024